・ 概 要 ・

3月17日,央行宣布将于27日全面降准25bp。如何理解本轮央行降准?接下来货币政策怎么看?

货币政策维持稳健宽松支持稳增长,政策利率有调整可能。稳增长仍是工作重点,总理也在记者会表示,“要实现5%左右的增长,并不轻松,需要倍加努力”。而且当前通胀尚没有出现超季节性的增长,不形成政策约束。所以短期央行货币政策不会转向,继续以稳健宽松的态度支持经济增长。而且如果到二季度,金融数据可持续性不足,我们认为,政策利率也有调整可能。另外,存量房贷利率和存款利率或也有调整的空间。因为如果居民“高估”的负债端成本,也就是房贷利率不进行调整,那么居民提前还贷的趋势仍将持续。

3月17日,央行宣布将于27日全面降准25bp,预计释放资金约6000亿元。如何理解本轮央行降准?接下来货币政策怎么看?

1

助力宽信用

1-2月金融机构信贷投放均显著超出季节性,根据持续走高的票据利率看,3月的信贷投放或也不弱。而派生存款的高增长就会大量消耗超储,资金面紧缩压力较大。那么通过3月15号MLF 2810亿元的超额续作,以及本轮降准释放的约6000亿元长期资金,能够有效缓解资金压力。

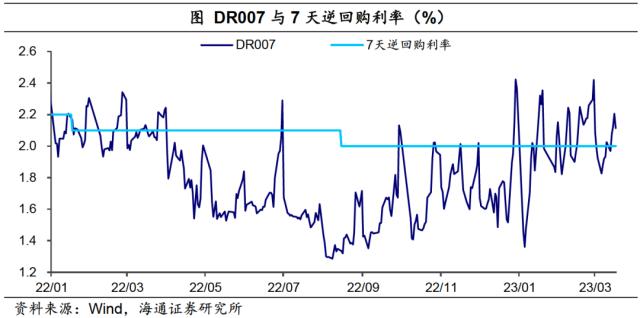

具体来看,在信用扩张推动下,今年以来,资金利率基本围绕政策利率波动,利率中枢已经较去年明显回升。不过相比于2月下旬资金面明显偏紧(月底以2.42%收尾)的情况,3月以来资金压力已相对缓和,本周DR007利率均值在2.1%水平。

那么本轮降准能起到多少作用呢?其实现在降准已经是一个相对中性的操作工具,降准后央行依然可以通过其他货币政策工具调整资金面。我们认为,央行选择在季末时点降准,能够有效缓解跨季资金面压力。但接下来利率明显下行的空间或也比较有限,根据4季度货政执行报告的表述,接下来央行将继续保持流动性合理充裕,引导资金利率“围绕政策利率波动”。

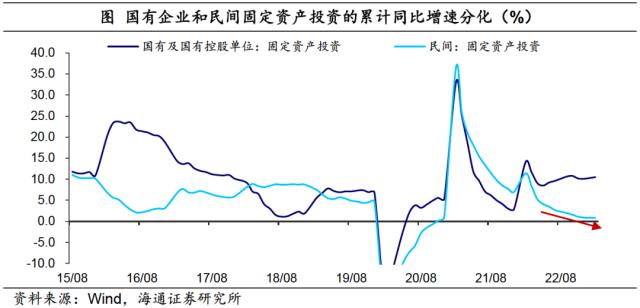

另外,站在当前时点看,本轮宽信用仍有结构性的“隐忧”,需要货币政策继续支持。在《融资高增:居民改善、企业仍强――2023年2月金融数据点评》中,我们也提到前两月的金融数据虽然整体向好,但可持续性仍需要观察。比如,居民信贷边际明显改善,但部分受到去年四季度以来积压的地产交易和消费需求集中释放的推动,可持续性可能不足;企业部门中,国企仍是加杠杆的主体,民营企业的融资扩张情况需要继续跟踪。包括我们从实体高频数据看,3月以来,消费、工业生产的高频数据也出现边际走弱的迹象。所以,央行仍需要维持偏宽松的货币政策,推动信用的继续扩张。

2

结构工具仍是主导

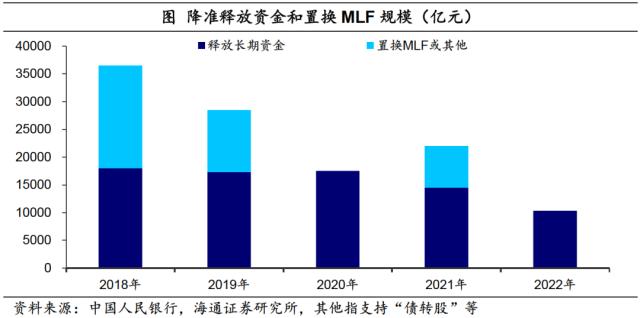

往后看,我们依然认为,全年降准的空间并不大,结构性工具仍是主要方向。一方面,本轮降准后金融机构加权平均存款准备金率降至7.6%。如果将5%作为可参考的准备金率下限(近年来,央行降准均不包含已执行5%存款准备金率的金融机构),接下来的准备金率下调空间仅有260bp。而且央行从去年开始,降准操作都是以25bp的小步幅进行的。

另一方面,我们在货币政策年度展望《货币如何“类财政”?――海通宏观2023年年度报告(货币篇)》中就分析过,结构性货币政策工具的投放,也会释放基础货币。随着结构性工具的放量,可以部分替代对降准的需求。比如在去年,央行只进行了两次25bp的降准,释放资金量显著低于2020年和2021年,就受益于其他结构性工具释放的资金较为充足。

我们认为,未来货币政策的“类财政化”依然是大趋势,宽信用方面,结构性工具仍将起到重要作用。2月,央行就连续宣布落实碳减排支持工具、交通物流专项再贷款和设备更新改造专项再贷款的延期政策;也新设立了收费公路贷款支持工具与2000亿元保交楼贷款支持计划。

3

利率也有调整可能

货币维持稳健宽松支持稳增长,政策利率有调整可能。当前稳增长仍是工作重点,总理也在记者会表示,“要实现5%左右的增长,并不轻松,需要倍加努力”。而且当前通胀尚没有出现超季节性的增长,不形成政策约束。所以短期央行货币政策不会转向,继续以稳健宽松的态度支持经济增长。而且如果到二季度,金融数据可持续性不足,我们认为,政策利率也有调整可能。另外,存量房贷利率和存款利率或也有调整的空间。因为如果居民“高估”的负债端成本,也就是房贷利率不进行调整,那么居民提前还贷的趋势仍将持续。

资产方面,现在降准已经是一种相对中性的操作,实际效果不如降息,降准落地对债市影响整体不大。接下来,重点关注经济修复斜率的变化,尤其是当前修复的两条主线――消费和地产;还有两会以后各方面政策的落地情况。