近日,多大型公募发布公告,多只新基金面临“连续50个交易日低于5000万元”清盘。

部分基金产品发布清盘警示距产品成立不足三个月,有ETF基金上市仅6个交易日,就遭遇八成份额赎回,跌破清盘“红线”后,迄今成立三个月仅剩发行时的一成规模。

不过,21世纪经济报道记者发现,去年以来基金清盘数量创出5年新高,面对频繁出现的清盘危机,不少基金公司找来“帮忙金”玩起了“续命一日游”。

简单来说,在基金面临清盘的最后关头,让一笔巨额金流入,以此避过“连续50个交易日低于5000万元”的死亡红线,为该基金再度续命50个交易日。这笔“续命金”完成了一日游,第二天又快速离开该基金。

一场清盘危机

1月10日,工银瑞信基金公司发布公告称,1月9日,消费龙头ETF(159520.SZ)已出现连续45个工作日基金产净值低于5000万元,可能触发《基金合同》终止情形。

回顾这只基金的历程,它是基金发行淡季下新基金难做的一个缩影。

消费龙头ETF由工银瑞信基金于2023年9月10日发行,原定于2023年9月22日结束募集,后延期至2023年10月13日,但发行困难,募集时间由11天延长至33天。

值得一提的是,这并非一只机构定制产品,有效认购户数达2269户,募集金2.53亿元。机构和个人持有基金份额三七开。

2023年10月19日,消费龙头ETF成立。

但在2023年10月31日上市首日,该基金就净流出1.01亿元;第2、3、4个交易日,再分别净流出0.30亿元、0.31亿元、0.31亿元。也就是说,上市仅4个交易日,该基金就净流出近2亿元。

第5、6个交易日,该基金又继续净流出0.10亿元、0.10亿元。

到第6个交易日结束,该基金触及5000万元的清盘“红线”。

根据《基金合同》约定,若该基金产品连续20个工作日出现基金份额持有人数量不满200人或者基金产净值低于5000万元情形的,基金管理人应当在定期报告中予以披露;连续50个工作日出现前述情形的,基金管理人在履行清算程序后终止基金合同,无需召开基金份额持有人大会审议。

该基金的预警公告最早出现在2023年12月19日,即该基金成立两个月时。公告显示,截至2023年12月18日日终,基金产净值已连续30个工作日低于5000万元。

根据公告时间计算,也就是说,该基金自11月7日――也即是该基金上市交易第6个交易日起,就已低于5000万元的“红线”。

值得一提的是,消费龙头ETF被大比例卖出前,该基金收益不错,成立以来至2023年11月6日的回报为3.12%。如果自上市(2023年10月31日)算起,截至2023年11月6日,该基金场内价格上涨了1.98%。

也即是说,该基金是在有正收益、场内价格上涨时,就被投人大量抛弃。

根据其上市公告来看,机构仅持有该基金近三成基金份额,也就是说,该基金主要是被个人投者抛弃。

1月3日和1月10日,该基金又两度发布“基金产净值连续低于5000万元的提示性公告”。

如无意外,该基金将于1月16日,达到连续50个工作日出现“基金产净值连续低于5000万元”的情形,基金将清盘。

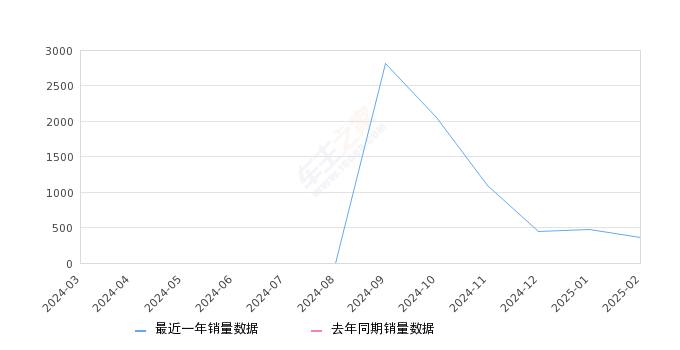

但诡异的是,在第49个产净值连续低于5000万元“红线”的交易日――1月15日,该基金突然大幅净流入2866万元。这笔金给基金续了命,使该基金免于连续50个工作日出现“基金产净值连续低于5000万元”的情形。

自上市以来的2个多月,该基金总共有3个交易日出现金净流入,2023年12月1日净流入100万元,2024年1月3日净流入194万元,以及1月15日突然大幅净流入2866万元。

于是,1月15日,该基金产净值突然飙升,刚好超过5000万的红线,达到5172万元。

但仅仅一天后,1月16日,该基金突然大幅净流出2772万元,相当于前一天进来的钱又流出去了。该基金的产净值再度跌回2414万元,再度开始新一个周期的低于5000万元的累计。

这相当于玩了一个金游戏,在最后关头借助“帮忙金”度过危机,为这只基金又续了50天的命。

但这只基金的命运并没有从根本上改写,投人继续卖出该基金。1月17日,该基金又净流出95万元,产净值由前一天的2414万元进一步缩水至2260万元。

“帮忙金”续命

“去年找‘帮忙金’渡过清盘危机的这种现象很常见,‘帮忙金’带来的成本是基金公司出。这种操作从合规的角度来看没有违规,但是业内都能看出来是什么情。”一位基金业内人士告诉记者。

值得一提的是,新基金面临清盘危机并非个别现象。

11月11日,华泰柏瑞旗下港股金融ETF发布公告称,截至1月9日,已连续45个工作日基金产净值低于5000万元,可能触发基金合同终止情形。

这只基金成立于2022年12月26日,于2023年1月12日上市。

该基金自2023年11月7日起,产净值低于5000万元。如果没有改善,2024年1月16日将是其清盘日。

但就在清盘前两个交易日的1月12日和1月15日(中间隔着周末),突然分别有355万元、1153万元净流入该基金,两天总共有近1500万金净流入,在这两天内共买入1700万份基金。

1月15日当天(即连续第49个交易日低于5000万元),该基金产净值由前一天的4084万元暴涨至5236万元,在最后关头完美避开了“连续50个交易日低于5000万元”的死亡红线。

“帮忙金”完成使命后,第二天(1月16日)和第三天(1月17日)分两天从该基金净流出1200万左右。

清盘危机在新基金中频繁上演,记者注意到,国泰中证油气产业成立至今尚不足3个月,申万菱信价值臻选成立至今不足8个月,这些基金近期都已公告因产净值连续多日低于5000万元而提示风险。

比如,1月5日,国泰基金公告,旗下国泰中证油气产业基金已连续30个工作日基金产净值低于5000万元。该基金成立于2023年10月23日。

此外,1月18日,申万菱信基金发布公告显示,截至2024年1月3日,申万菱信价值臻选基金已连续40个工作日基金产净值低于5000万元。该基金成立于2023年5月30日。成立时规模为2.03亿元,刚好跨过2亿元的成立门槛。

2023年8月14日,也即是申万菱信价值臻选基金成立不足三个月,该基金第一次出现“连续30个工作日基金产净值低于5000万元”。2023年9月4日,该基金“连续45个工作日基金产净值低于5000万元”。

随后,该基金续命成功。

但不到两个月,2023年11月2日,该基金再度公告出现“连续30个工作日基金产净值低于5000万元”。2024年1月17日,该基金公告“已连续40个工作日基金产净值低于5000万元”。

也即是说,该基金续命一次后,又再度面临清盘危机。

同样的情况去年也在长盛均衡回报基金身上一再上演,最后基金公司选择了清盘。

长盛均衡回报基金成立于2023年1月17日,成立不足3个月,截至2023年4月4日,该基金已连续30个工作日基金产净值低于5000万元。2023年4月25日,该基金已连续45个工作日基金产净值低于5000万元。

随后在到期日前续命成功。但3个多月后的2023年8月21日,该基金再度出现连续30个工作日基金产净值低于5000万元。

这一次长盛基金放弃拯救长盛均衡回报,该基金于2023年9月18日清盘。

这也是2023年唯一一只年内成立就清盘的基金。

新基金清盘危机背后

新基金清盘危机频现的背后主要是去年基金业绩低迷。

根据Wind数据,2023年清盘基金数量达260只,创下历史第二高,仅低于2018年熊市的431只。

不仅如此,其中,股票基金是重灾区,2023年清盘的股票基金数量63只,创下1998年公募基金行业肇始以来的历史新高。

同时,ETF及ETF联接基金的清盘数量也迅速增加,2023年达到40只,其中39只是股票型ETF,1只是债券型ETF。它们中的14只是触发合同终止条款,26只是持有人表决大会通过。

而且清盘预警信号仍持续释放。

记者据Wind数据统计,截至1月18日,今年以来已经有43只基金(仅统计主代码基金)发布总规模低于5000万元、可能触发基金合同终止的公告。

据记者统计,截至2023年三季度末,有1176只规模低于5000万元“清盘线”的“迷你基金”。

对此,业内分析人士认为,近三年来低迷的市场行情造成基金业绩持续不佳,导致一方面基金规模缩水;另一方面引发投者用脚投票离场。

而新基金频繁面临清盘风险的背后,是2023年新基金发行遇冷。2023年新基金成立数量为1272只,创3年新低;发行份额11541.50亿份,创5年新低;平均发行份额9.07亿份,创历史最低。

新基金在发行时募欠佳,后期市场行情不好的情况下,规模持续缩水,导致低于5000万元“清盘线”的“迷你基金”频现。