作者:于博 宋筱筱 蒋佳榛

事件描述

3月17日,央行决定于3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。

核心观点

3月17日,央行决定于3月27日降低金融机构存款准备金率0.25个百分点。

1、当前时点降准是否超预期?开年以来资金面波动较大,市场期待降准已久。

2、为何在当前时点降准?两会后政策基调清晰,实体仍需保驾护航。

3、如何看后续货币空间?弱复苏仍需政策加码,但不会“大水漫灌”。

以下是正文

1、当前时点降准是否超预期?<?XML:NAMESPACE PREFIX = "O" />

开年以来资金面波动较大,市场期待降准已久。

首先,市场尤其是债券市场对于降准期待已久。随着1-2月信贷开门红的顺利投放,银行间流动性受到一定冲击,从短端利率DR007来看,利率中枢明显抬升,尤其是2月,20天中有15天DR007高于7天OMO。央行在四季度货政报告中重新提及的“引导市场利率围绕政策利率波动”,补充流动性、保持流动性合理充裕是客观要求。

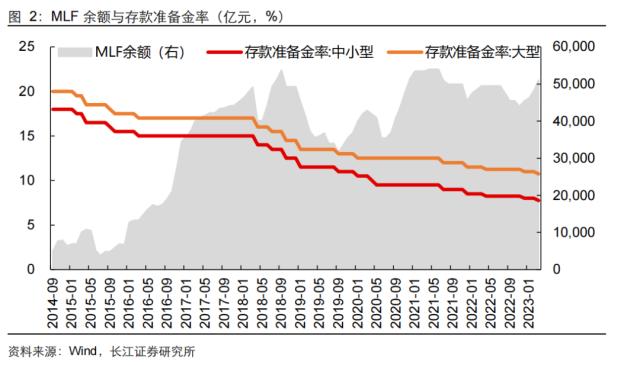

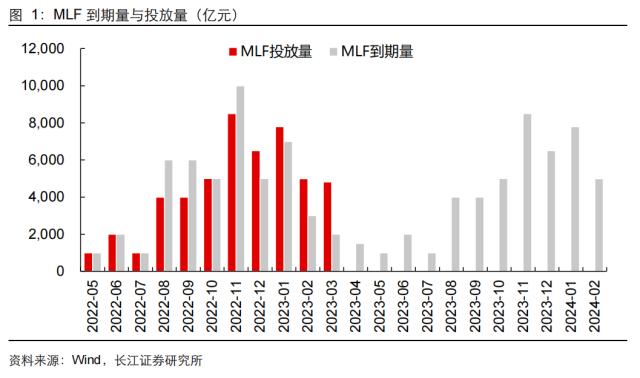

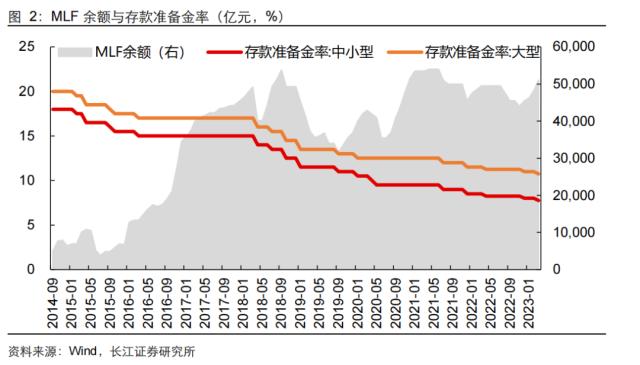

事实上,央行已连续4个月超额续作MLF,2022年12月-2023年3月分别超额续作1500、790、1990、2810亿;然而,在连续续作MLF之后,3月MLF余额再度超过5万亿。而从历史来看,MLF余额超过5万亿的时间窗口集中在2018年8-9月、2020年12月-2021年11月,在这些时间窗口内或者前后,央行均有降准操作,而当下确有降准置换MLF的需要。

其次,虽然本次降准并未遵循过去几次“国常会提及―央行如期降准”的先例,但也并非超预期,在3月初国新办发布会上,央行行长易纲已经提及“用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式”,或已释放降准信号。

再者,从降准的幅度来看,随着存款准备金率逐步走低,前两次降准幅度均降为0.25pct,因此本次降准0.25pct基本符合预期,有利于维稳资金面、提振信心、降低银行负债成本。

2、为何在当前时点降准?

两会后政策基调清晰,实体仍需保驾护航。

首先,从时间点来看,之所以在3月降准,而非跨春节的1月、资金偏紧的2月,关键原因在于两会后政策基调更为清晰,新一届领导班子成员落定,便于工作顺畅开展。

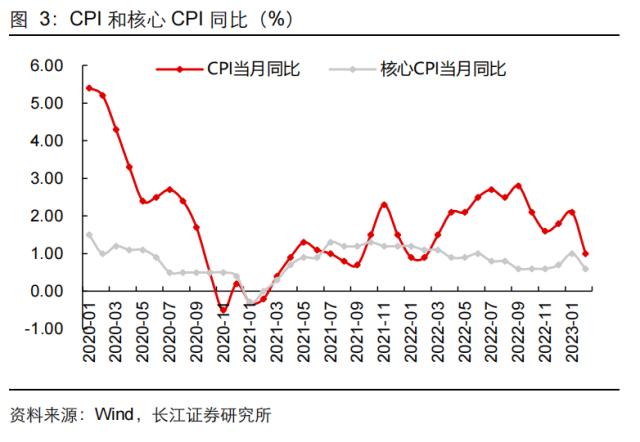

其次,3月陆续公布1-2月各类宏观数据,经济整体恢复情况更加清晰,更好确定施政力度。从经济基本面来看,有喜有忧,受疫情影响更大的服务业,以及出行相关的社交类消费均恢复良好,但工业生产、地产销售、部分商品零售复苏整体仍慢,出口虽然回落幅度低于预期,但外需转弱的压力依然存在。而从央行较为关心的通胀水平来看,CPI和核心CPI再度走弱,央行在四季度货币报告中也提及“短期看通胀压力总体可控…有效需求不足仍是主要矛盾”。

最后,从海外来看,近期银行的一系列流动性风险事件一改前期市场对于美联储提高加息终点的预期,美债大幅下行,边际上对于国内货币政策的掣肘减弱。

3、如何看后续货币空间?

弱复苏仍需政策加码,但不会“大水漫灌”。

降准之后市场更关注货币政策后续是否还有进一步宽松空间?我们从资金面、经济基本面两个视角来回答。

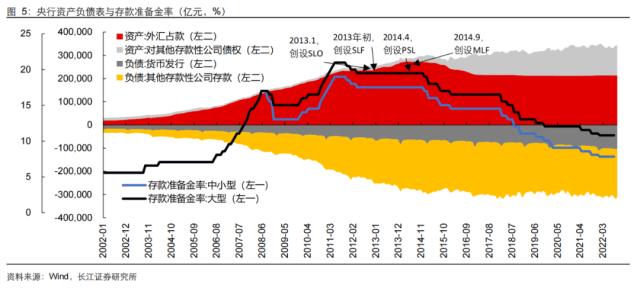

首先来看资金面,2014年之前,我国存款准备金率以上升为主,主要是为了对冲外汇占款的过快增速、调节货币投放量;而2015年之后,随着外汇占款增速放缓,我国存款准备金率跟随经济基本面进行调整,以下调为主。当前我国大型、中小型存款类金融机构的法定存款准备金率分别为10.75%、7.75%,距离历史上的最低水平6%仍有475、175个BP的调降空间。而从后续MLF到期规模来看,下半年到期量仍大,或仍有降准置换MLF的可能。

再来看经济基本面,当前经济复苏并非一帆风顺,仍有诸多困难,货币宽松仍有必要,且宜早不宜迟。我们曾在2月金融数据点评中强调,“当下宽信用的稳固性和持续性依然存疑,政策呵护不仅必要且仍需加码”,货币政策将更加“精准有力”,“稳固对实体经济的可持续支持力度”。往前看,虽然防疫放开后经济持续修复,但要整体回到或接近疫情前的水平,仍有一定的距离,降准释放流动性、降息带动融资成本进一步下行,对于宽信用、稳增长而言,都非常有必要。在我们看来,上半年经济复苏基础尚不牢固、通胀也仍在筑底、美联储加息预期明显缓和,正是更为适宜的政策窗口。

风险提示

1、美联储大幅加息 ;

2、国内政策基调转向。

研究报告信息

证券研究报告:期待已久的降准――央行降准点评

对外发布时间:2023-03-18